Bloomberg — Kevin Warsh apresentou várias ideias sobre como conduziria o Federal Reserve durante sua campanha para o cargo de presidente do banco central dos EUA.

Para Wall Street, poucas são tão enigmáticas — ou potencialmente consequentes — quanto seu apelo por um novo acordo com o Departamento do Tesouro dos Estados Unidos.

Warsh manifestou apoio à reformulação da relação entre as duas instituições com uma nova versão de um acordo firmado em 1951.

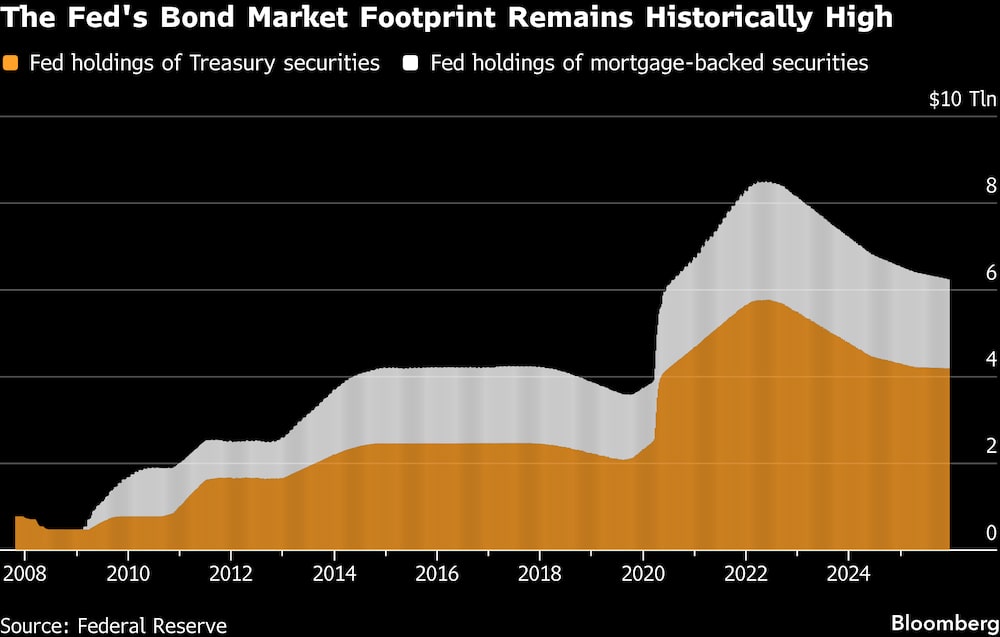

Esse pacto havia limitado drasticamente a presença do Fed no mercado de títulos de dívida — algo que não acontece hoje, após trilhões de dólares em compras de papéis durante as crises financeiras globais e da Covid.

Então, quando o presidente americano Donald Trump nomeou Warsh, de 55 anos, como o próximo presidente do Fed, os investidores começaram a debater exatamente o que pretende.

Leia também: De hawkish a dovish: Trump anuncia escolha de Kevin Warsh para comandar o Fed

Nem Warsh nem o secretário do Tesouro americano, Scott Bessent, detalharam o que podem considerar após o ex-diretor do Fed assumir o comando.

O indicado disse em entrevista à CNBC, no ano passado, que um acordo poderia “descrever de forma clara e deliberada” qual seria o tamanho do balanço do Fed, enquanto o Tesouro apresentaria seus planos de emissão de dívida.

Uma reformulação poderia se revelar apenas um ajuste burocrático, com pouco impacto a curto prazo para o mercado de Treasuries de US$ 30 trilhões.

Mas um esforço mais ambicioso, envolvendo uma reestruturação da atual carteira de papéis do Fed, de mais de US$ 6 trilhões, poderia levar a um aumento da volatilidade e — dependendo do cenário — aprofundar a crescente preocupação com a independência do banco central dos EUA.

Leia também: Alcançar as mudanças que Kevin Warsh busca no Fed exigirá tempo, habilidade e esforço

Pairando sobre quaisquer negociações entre o Fed e o Tesouro estaria Trump, que, no ano passado, argumentou que uma das atribuições do banco central ao definir a taxa de juros é considerar os custos da dívida do governo, Atualmente, esses custos giram em torno de US$ 1 trilhão por ano, ou metade do déficit orçamentário.

“Em vez de isolar o Fed, isso poderia se parecer mais com uma estrutura para o controle da curva de juros”, disse Tim Duy, economista-chefe para os EUA da SGH Macro Advisors, sobre um acordo. “Um acordo público que sincronize o balanço do Fed com o financiamento do Tesouro vincula explicitamente as operações monetárias aos déficits.”

E foi exatamente isso que o acordo de 1951 encerrou. O Fed havia limitado os rendimentos dos Treasuries de curto e longo prazo durante a Segunda Guerra Mundial e no período posterior para conter os juros federais.

Essa receita, no entanto, fez com que a inflação no pós-guerra disparasse.

O governo Truman — em um momento decisivo que consolidou a autonomia do Fed sobre a política monetária — então concordou em permitir que os dirigentes do Fed definissem a taxa de juros por conta própria.

Em abril do ano passado, Warsh disse que o Fed efetivamente violou os princípios de 1951 com suas ondas de compras de títulos, após a crise financeira e a pandemia. Em entrevistas e discursos, ele argumentou que essas ações incentivaram o endividamento público irresponsável.

Warsh, contatado por meio da Hoover Institution, onde atuou como pesquisador, não respondeu a um pedido de comentário sobre um possível acordo entre o Fed e o Tesouro. O Tesouro também não respondeu.

Leia também: Incerteza no Fed: sinais contraditórios de Trump e Warsh geram desafio de credibilidade

Bessent também criticou duramente o banco central por manter esse afrouxamento quantitativo (QE, na sigla em inglês) por muito tempo, e disse que isso chegou a prejudicar a capacidade do mercado de emitir sinais financeiros importantes.

O chefe do Tesouro, que supervisionou o processo de seleção para escolher um sucessor para Jerome Powell, defendeu o QE do Fed “em verdadeiras emergências e em coordenação com o resto do governo”.

Assim, um novo acordo poderia simplesmente estipular que — fora da gestão de liquidez do dia a dia — o Fed só faria compras de Treasuries em larga escala com o aval do Tesouro, com o objetivo de interromper o QE assim que as condições de mercado permitissem.

Veja mais em bloomberg.com

©2026 Bloomberg L.P.