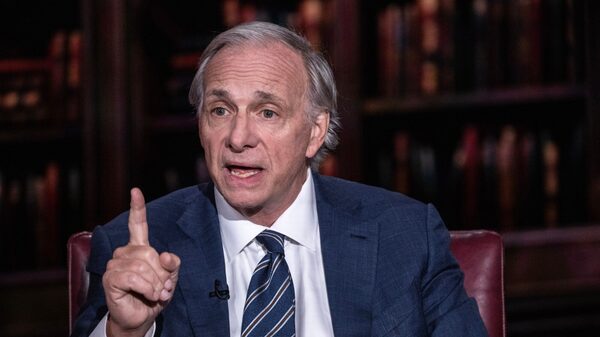

Bloomberg — Quando Ray Dalio finalmente entregou as rédeas da Bridgewater Associates há 18 meses, ele cedeu o controle do maior fundo hedge do mundo a uma geração mais jovem. Ele também deixou para trás uma empresa com investidores inquietos após anos de fracos retornos.

O CEO Nir Bar Dea precisava revitalizar um fundo hedge emblemático que já foi o mais lucrativo do setor, mas desde então ficou atrás dos concorrentes.

Isso significava encolher, reduzir custos, demitir veteranos de longa data, promover outros funcionários e reformular uma cultura que – dependendo de quem a descrevia – era ou a grande força da empresa ou uma grande fraqueza.

Leia mais: Ray Dalio alerta para o risco de ‘década perdida’ na China se governo não agir

Bar Dea iniciou esse esforço em seu primeiro ano como único CEO, com uma grande reestruturação de gestão. Ele tomou medidas para reduzir alguns dos aspectos mais incomuns da empresa – incluindo a eliminação do modelo criado pelos funcionários para avaliar uns aos outros em seus pontos fortes e fracos.

Muitos executivos dentro da empresa aplaudem as mudanças, que consideram há muito tempo necessárias. Depois de registrar uma das piores quedas anuais desde o seu início em 1991 no ano passado, o fundo Pure Alpha da Bridgewater se recuperou quase 16% neste ano, segundo pessoas familiarizadas com o assunto que falaram à Bloomberg News.

No entanto a virada tem sido tumultuada. Alguns investidores, que pediram para não serem identificados ao discutir deliberações privadas, dizem que estão frustrados com retornos insatisfatórios há anos – incluindo a perda de 2023 – e estão considerando sair do fundo se o desempenho falhar novamente.

Eles afirmam que estão frustrados após uma transição de liderança que levou uma década a mais do que o esperado e contou com sete pessoas diferentes ocupando o cargo de CEO.

Fundos hedge em toda a indústria estão lidando com a saída de seus fundadores, tentando entender se mantêm as abordagens que impulsionaram o seu sucesso. Esse desafio é especialmente marcante com a Bridgewater e Dalio, cuja personalidade se destaca mesmo em uma indústria repleta de grandes egos.

O bilionário de 74 anos é conhecido por pregar “princípios” para a vida e para o trabalho, tanto em longas postagens no LinkedIn quanto em um livro best-seller, e por pregar uma filosofia de gestão rigorosa conhecida como “transparência radical”.

A Bridgewater se recusou a comentar sobre sua transição e desempenho. Detalhes sobre a reestruturação nos últimos quatro anos são baseados em entrevistas com dez pessoas familiarizadas com a empresa.

O fundo Pure Alpha principal – conhecido como Pure Alpha II – perdeu mais de 4% nos últimos quatro anos, enquanto seus pares, conforme medido pelo índice macro global da PivotalPath, subiram quase 24%.

Alguns de seus concorrentes registraram ganhos de dois dígitos no ano passado, quando o Pure Alpha da Bridgewater caiu 7,6%. O desempenho do fundo em ações arrastou os retornos, segundo pessoas familiarizadas com a empresa. Os investidores reclamaram de uma série de más decisões no mercado de ações.

Leia mais: De Ken Griffin a Bill Ackman: os 15 hedge funds que mais ganharam nos EUA em 2023

A transição da empresa remonta a agosto de 2020, mesmo antes de Bar Dea se tornar CEO, após perdas no início da pandemia global somadas a anos de desempenho abaixo do esperado.

Executivos de alto escalão, incluindo Bar Dea, haviam pressionado para formar um comitê de investimentos para supervisionar as decisões, e Dalio passou a um papel de mentor, no qual não tinha mais influência sobre o portfólio.

Embora o fundo tenha registrado breves períodos de forte desempenho desde então – incluindo os ganhos deste ano –, os retornos têm sido voláteis.

Em 2022 e 2023, o Pure Alpha registrou ganhos fortes, apenas para reduzi-los ou eliminá-los até dezembro de cada ano. O ano de 2022 teria sido um dos melhores desempenhos anuais da Bridgewater se não fosse por uma queda de dois meses no final do ano. Neste ano, o fundo sobe 15,8% até 26 de março – superando um índice de fundos macro.

Mas a Bridgewater ainda precisa provar aos seus investidores que pode sustentar esse desempenho – ou pelo menos evitar perdas e acompanhar seus pares.

“Estratégia universal”

Embora Bar Dea tenha feito muitas mudanças, ele preservou os princípios essenciais da abordagem de investimento que herdou de Dalio. A gestão do dinheiro é em grande parte centralizada e executada por regras de investimento “eternas e universais”, desenvolvidas ao longo de décadas e então inseridas em um modelo computacional.

O desafio, segundo pessoas com conhecimento da empresa, tem sido adaptar os modelos rapidamente. Mercados que se tornam mais eficientes e eventos imprevistos, como uma pandemia mundial ou taxas de juros negativas, exigem reações rápidas. Bar Dea respondeu prometendo adotar a inteligência artificial e o machine learning.

Funcionários reclamaram ao longo dos anos porque queriam que os modelos fossem mais dinâmicos, mas precisavam da aprovação de Dalio para alterá-los. Nem sempre ele estava aberto a mudanças, disseram ex-funcionários.

Quando o comitê começou a lidar com investimentos em 2020, a Bridgewater ampliou o número de pessoas que tinham acesso ao modelo completo. Com isso, mais pessoas seniores já tinham conhecimento recentemente das ideias que estavam no sistema, então sabiam o que poderia estar faltando — tornando mais rápido e fácil fazer melhorias.

Em outra quebra de convenção, Bar Dea foi fundamental em buscar talentos de investimento fora da empresa. Em 2020, a Bridgewater começou discretamente a contratar gestores experientes para uma plataforma chamada Gate Fund, segundo pessoas familiarizadas com a empresa.

Os gestores de portfólio receberam pequenos pools de dinheiro para negociar com base em teses de investimento que desenvolveram. Ideias que se mostraram promissoras foram pesquisadas mais a fundo para garantir que fossem sólidas e escaláveis antes de serem adicionadas ao sistema que administra o Pure Alpha.

O experimento produziu resultados mistos. Dos seis gestores contratados, apenas dois produziram ideias que foram incorporadas ao fundo, segundo pessoas familiarizadas com o programa, que administra menos de US$ 750 milhões, ou menos de 1% dos ativos do Pure Alpha.

Corte de custos e demissões

A reestruturação de Bar Dea causou alguma fricção na empresa sobre quem havia sido promovido – e levou a ações judiciais.

À medida que o maior fundo da Bridgewater, que gera mais taxas, encolheu, a empresa teve que reduzir custos. A companhia ajustou a remuneração de profissionais de investimento seniores para se alinhar com o desempenho do fundo.

Embora tenha feito essa mudança para incentivar a equipe sênior, também significa que a Bridgewater gastará menos em compensação durante os anos ruins.

A maior e mais pública medida para reduzir os custos foi a demissão de cem pessoas, ou cerca de 8% de sua equipe, em março de 2023, incluindo veteranos que estavam na empresa havia décadas.

Leia mais: Bridgewater, de Ray Dalio, terá mulher como head de investimentos pela 1ª vez

Em alguns casos, a Bridgewater aplicou uma política antiga de exigir dois anos de licença não remunerada mesmo que os funcionários não tenham optado por sair, segundo pessoas com conhecimento da empresa.

Dois dos funcionários demitidos - Paul Ross, que trabalhou na Bridgewater por quase 20 anos, e Jeff Gardner, que esteve lá por quase três décadas – acusaram a empresa de favoritismo, bem como discriminação por idade e sexo.

A Bridgewater não comentou o conteúdo de uma petição judicial com a qual a dupla entrou buscando informações da empresa em preparação para um possível processo.

A empresa disse no documento que Ross recebeu três justificativas em fevereiro de 2023 para sua demissão, incluindo que ele não tinha experiência suficiente como investidor e que seu “pacote de remuneração de vários milhões de dólares não poderia ser justificado diante da necessidade de fazer cortes”.

Enquanto isso, a Bridgewater disse que ofereceu várias posições no fundo hedge a Gardner, mas ele recusou todas e “insistiu em sair” e exigiu um pagamento de rescisão “extremamente grande”.

A petição dos dois homens segue as reclamações que Ross e Gardner fizeram no ano passado à administração da empresa. A Bridgewater contratou um escritório de advocacia externo para investigar a reclamação de Ross - embora não a de Gardner - e a análise concluiu que não tinha mérito.

“A Bridgewater se recusou a me fornecer o relatório da investigação ou mesmo a divulgar qualquer evidência refutando as alegações factuais específicas em minha reclamação”, disse Ross em um comunicado. Ele e Gardner solicitaram novas investigações.

Antes de saírem, ambos também reclamaram que a empresa não estava fazendo o suficiente para melhorar o desempenho ruim, o que resultou em “forte reação negativa à sua crítica”, de acordo com a petição judicial, com a qual eles entraram em fevereiro. Eles alegaram que suas demissões foram em parte uma retaliação por essas reclamações.

Gardner também reclamou repetidamente sobre o impacto das altas taxas de transação no desempenho, de acordo com a petição, e questionou se os clientes haviam recebido uma “divulgação justa e adequada” desses custos.

Enquanto a empresa navega por seus desafios legais, Bar Dea avança com seus planos. Ele espera reduzir ainda mais os ativos do Pure Alpha, o que poderia resultar em menos clientes, segundo pessoas familiarizadas com a empresa. Isso provavelmente significaria devolver capital de forma geral ou para certos clientes.

Os ativos da empresa já caíram para US$ 75 bilhões de um pico de cerca de US$ 100 bilhões. Em breve, o maior fundo hedge do mundo pode não ter mais esse rótulo – mas se o plano de Bar Dea der certo, terá um melhor desempenho.

Veja mais em bloomberg.com

© 2024 Bloomberg L.P.